|

|

|

カテゴリ:投資一般

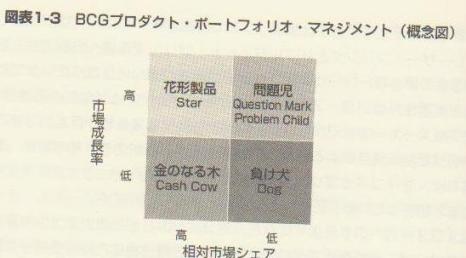

戦略系コンサルティング会社であるボストンコンサルティングが開発したといわれている、「プロダクト・ポートフォリオ・マネジメント」という概念があります。株式投資もこれに倣った投資をしている方が多いと思います。

こんな感じ

これはダイヤモンド社からグロービスが出版している「MBA」シリーズの「経営戦略」(青いカバーのやつ)のP44から拝借したものです(私の本は1998年に出版された初版なので今は掲載されているかもわからないが)。

1960年代に多角化を行って70年代以降、コングロマリットディスカウントを起こした米国企業向けに事業ポートフォリオの見直しを提案する際に開発されたアイディアだったようです。 実際、これに真剣に取り組まなかった企業は80年代の「乗っ取り屋」にジャンクボンドを活用したLBOでひどい目にあわされています。 目的は、経営者が得たフリーキャッシュフロー(FCF)をどの事業に重点的に投資していき、どれを捨てるべきかを案内するためのものです。

非常に簡単ですが、 花形商品:成長期にある事業で、市場シェアも高いため会計上の利益は出るものの、CFでは運転資金や設備投資などが嵩み、あまり多くを望めないといった感じか。 問題児:市場が成長期にあるが、市場シェアは低いため、利益がねん出できているか否か不明であり、CFは花形商品同様多くを望めない状況。 負け犬:まさに、成熟した市場でシェアも低い事業で、ノンコアに位置づけされるべき事業。 金のなる木:市場は成熟しているものの、シェアが高く、いわば残存者利益を享受できている状態。

いろいろ論点がありそうですが、「花形商品のつもりでも、実は問題児」化していたり、最悪は「負け犬の遠吠え状態」(自分では花形または問題児と思っていたが客観的には負け犬状態)に陥ると非常に厄介になります。特に創業者や実力経営者の思い入れの強い事業がこれに該当すると、企業自体がThe Endになってしまった例を数多く見てきました(最近ではトップクラスの大企業でも醜い社長更迭劇もありました)。

自己資金(他人資金の人もいるかもしれないが)を株式に投資する際、全く同じ視点が活用できると思います。といいますか、本来経営者が内部留保の投資を検討する際の一つのフォームですので。

花形商品はさしずめ、高PERで成長性が高いと思われている期待先行型銘柄。今ですと、リチウムイオン電池とかクラウド・環境関連銘柄でしょうか? また、CFを生んでいて成長性が高いモデルとして電子部品等ではこの分野に入るものもある。

問題児は、花形に位置する業界でシェアが低い銘柄または競争が激しく、CFが消耗していそうな銘柄。LED、太陽電池関連か? これに限らず、やっている本人たちが花形と思い込んでいて、ROIを無視した投資をしこたまやっていると打つ手がない。

負け犬はデフレの国の内需型産業で特徴なくシェアが低い企業・事業全般。

金のなる木:これはなかなか見出しにくい感があります。私はこの位置にグローバル規模でたばこ産業をプロットしています。後はいわゆる「摺合せ型」技術を要する素材や機械などもこの位置づけか? 海外企業の追随を許しそうにないから。

多くのダウ平均銘柄企業の事業は成長性が低い(と言っても年率5~10%は成長している)が、圧倒的な市場シェアを保有しているケースが多いため、Cash Cowな状態になっていますので、現在の不況下でも現金がつみあがっています。

日本でこれに対抗しうる企業はキヤノンや信越化学等一部の企業。内需系のNTTドコモのような企業も該当するかも。三菱商事や三井物産等(物産は今BP問題で大変だが)の商社もコモディティの権益を抑えていますので、市況に左右されますが、対国内ではお山の大将でしょうか。

医薬系の特許もCFには大きく効くが、特許が切れた時の副作用も大きいため要注意かもしれない。最近では特許切れの後も、1粒で2度おいしいかもしれない「ブランドジェネリック」という分野が立ち上がりつつある(特許保有企業が特許切れのあと、同じブランドでジェネリック薬を作る)。日本の武田やアステラスはこういった趨勢から周回遅れ状態。 食品産業は本来この位置だが、産業再編が進まない、ブランドと企業が同一(一ブランドだけで企業として生きていける株主圧力のなさ)などが災いして、ゆでガエル状態かもしれません。最近では一部の企業が海外進出を積極化していますが、「国内予選」を強化してほしい気がする。

こういった巨大企業と全く正反対で、保有銘柄ではプラネット(2391)という企業も該当するだろう(日用雑貨品のEDI提供。業界ではデファクトスタンダード)。保有していないが、プロトコーポレーション(中古車情報のポータルサイト提供、4298)、ツムラ(医家向け漢方薬でほぼ独占4540)CHINTAI(不動産仲介 2420)など日本企業の場合、中小型のニッチ企業の方が投資対象としては面白い場合が多い(ほかにもあるがとりあえず)。

ただし、90年代のマイクロソフト(この時期は成長率が高かった)や今のグーグル等初登場第一位で競争相手もほとんどいません、という状況で花形でもCFは十分ある、というプロダクト・ポートフォリオ・マネジメントの概念を打ち破る企業が最近は出没するようになって、成長性とCFの双方が満たされるといううらやましい象限ができていますので、プロダクトオートフォリオ概念はリバイスされる必要性があるかもしれません。

最悪のパターンは設備投資をしたら、なんとなく経営者としての充実感を味わったような奴が社長をしている会社(攻めの経営とマスコミにチヤホヤされている感じ)。ROIの概念全くなしのケース。 バークシャーのCEOバフェットでも最後の最後に繊維事業に投資しても仕方ないと判断したぐらいですから、内部から見た場合、実際はかなり難しいのでしょう。

Cash Cowの事業は理解しやすいし、配当が安定的でしっかりしている。望むべくは持続的に増配をしてもらえることだ。この点では米国企業が日本企業より1枚上手と言わざるを得ない。持続的な増配のためには、持続的な利益成長が必要になるからだ。その成長のための努力はあっちの方が上手な企業が多い(英語とドルを活用できる点も大きい)。

一昔前、キャッシュフロー経営がもてはやされましたが、今ではデフレ経済の張本人(FCFの範囲でしか投資しないから借入金による信用創造が働かず、国内経済が衰退)であるかに言われています。経営者もCFの概念で経営できるようになって、本来評価してあげてもいいのにと思います。経済の停滞は個人的には新規産業が育っていないということ、国内の人口問題や、「異文化」 を理由に産業再編に怠惰なサラリーマン自身かもしれない。 (外資系ファンドによる買収でも、外資同業による買収でも、国内企業同士の合併等でも できない言い訳は、いつも 「異文化」 を主張する最近の国内M&A事情。国ではなく、会社一つ一つがガラパゴス状態)

応援よろしくお願いします。

お気に入りの記事を「いいね!」で応援しよう

[投資一般] カテゴリの最新記事

|