|

|

|

カテゴリ:ポートフォリオ分析

配当株についての第二弾。実際に増配する企業をご紹介。The DRIP Investing Resource Center より。

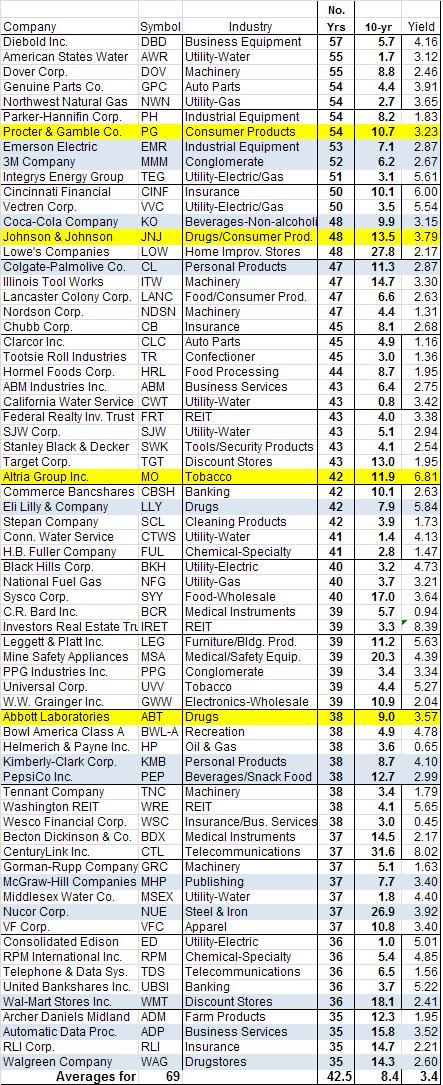

この表は、同HPから、25年以上連続で一株あたり配当金の増配を記録した企業101社のうち、35年以上増配中の先を抜粋したものです。 左から社名、ティッカーシンボル、業種、連続増配年数(No yrs)、過去10年間の一株当たり配当の年平均増加率(10-yr)、8月31日時点の予想配当利回り(yield)、となります。そして、最終行に35年以上連続で増配する企業69社の平均は、8.4%の年平均一株配当増加率、3.4%の配当利回りとなります。

35年前といえば、1974年、オイルショックのころですね。

もっとも長く増配を継続しているのはDiebold という金融機関向けATMやセキュリティシステム等を扱う会社で、ノースカロライナ州に本社がある売上高2,500億円程度の中堅企業です。しかし、世界隅々までこのサービスを徹底しており、売上高の55%はUS外で構成されるグローバルカンパニーです。この企業がコツコツ57年間も連続して増配を行っています。ブラジルをはじめとする新興国の銀行に食い込んでいるようです。

ちなみに、黄色のハイライトした企業は私のPF企業。アルトリアグループの予想配当利回りは6.81%に達します。

ブルーは日本人でもすぐわかると思われる企業です。コカコーラ、ペプシ、ウォルマートなどもあります。ちょっと特筆すべきなのはヌーコア(Nucor Corp)です。これは電炉メーカーで、東京製鉄のアメリカ版のようなものです。こういった鉄鋼業でさえ、きっちり増配ができています。

さらに、年平均一株配当増加率が、8.4%という点も注目。米国のざっくりとしたインフレ率はここ20年間、3%前後でした。したがって、実質ベースで年平均5%の増配ということで、こういった株を長期保有していると、受取配当にもインフレ抵抗力があったことになります。

増配35年以下でも、マクドナルド33年(直近10年間はなんと26.5%の年平均増配率!)、アフラック28年(これも22.7%!)、エクソンモービル(28年、7.1%)、AT&T(26年、5%)などがあります。

10年以上、25年未満の増配企業も139社あります。

このリーマンショックで、Championの座から落ちた企業もあります。ゼネラルエレクトリックとかファイザーです。

一般的にあちらの企業が配当にこだわっていることがよくわかるでしょう。

このデーターには残念ながら配当性向が掲載されていませんが、アメリカ企業の平均配当性向が33%というのは、配当しなくとも認知されているグーグルのような企業も入れた平均値ですので、配当して生きる企業の平均はやっぱり40%程度あると思います。

これだけ配当して、なお、自社株買いを行っています。

ブログで何度も何度も書いていますが、新聞等マスコミでは、米国企業は四半期決算で短期的な業績に追われがちで、日本は長期的経営を行っている、という一般論がありますが、何十年も増配を義務付けられた、これらの企業が目先のことだけを考えて達成できたでしょうか? 長期的な業績を見据えながら、短期的な課題を処理してきた、と言えそうです。

増配を義務付けられている、というのは言い換えれば、利益成長を義務付けられているとも言えますので、経営のプレッシャーは大きいと思います(その分ボーナスも大きい)。

さて、こういった増配する企業にDRIP(配当金再投資)すればどのような投資リターンが得られるのでしょうか?

例 株価 $10 買付株数 10株 配当利回り 2.5% 年平均増配率 8% 年平均株価上昇率 5% 投資期間 20年間

つまり、100ドルを20年間投資したという前提です。配当金は10%の税引き後すべて再投資資金に回すものとします。

20年後に 株価 $26.43、 再投資した配当金総額 $145.32、 その結果20年後の株数は 17.87株

20年も経過したら、配当総額だけで投資元金をゆうに回収できていますね。

結果、$474.17となりました。当初元本に対し年平均8.1%のトータルリターンとなりました。株価の年率上昇が5%の前提ですので、+3.1%が再投資でIRRが増加したことになります。

こういう企業や投資手法が日本でもポピュラーになれば、長期投資家もすそ野が広がって、株式投資が短期の博打、という概念も薄れるように思います。特に高齢化社会は目前ですから。 応援よろしくお願いします。

お気に入りの記事を「いいね!」で応援しよう

[ポートフォリオ分析] カテゴリの最新記事

|