|

|

|

カテゴリ:投資一般

バレーボールは惜しかったですね。しかしながら、そろそろ投資ネタを再開します。 今回は洋書です。配当を再投資する投資戦略(Dividend Re Investment Plan;DRIP)は日本では使えません。企業も証券会社も取り扱ってくれません。 投資信託では扱っていますが、信託報酬を1%もとって、配当利回り2%じゃ、大して効果がありません。私が活用しているMSCIコクサイ(インデックスファンド)でも、実際の分配金は1%程度しかありません(信託報酬0.5%以下だったと思う)。 っで、どういうわけかETFはDRIPをやりません。この国は相変わらず、わけのわからないルールです。

したがって、本格的にDRIPをしたければ、米国の証券会社で行うのが手軽ということになります。

この本は2010年に書かれていますので、内容は最新です。著者はCharles B Carlsonという証券アナリストの資格をもった、Horizon Publishing の社長で、時折WSJ等に寄稿やコメントを提供しているらしいのですが、正直よくわかりません。アマゾンで、最新のDRIPの本で、「読みやすそうな本」(何しろ英語ですから)でなおかつ、あまり値段の高くない本(\1704)を選択したら、これだったというのが購買動機です。

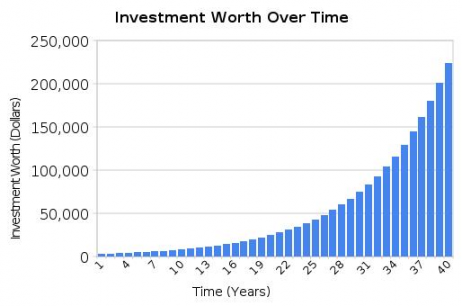

主な内容です。 ・トータルリターンを重視して投資しろ。配当は重要な武器である。 ・配当を出し続けるのは、利益を証明する何よりの道具であり、増配が出来るのは経営者にとって将来業績に対する自信の表れ。 ・銘柄選択に当たっては、配当利回りだけで選ぶな。REITや投資組合等は2008年に悲惨な目にあっている。BSD Formula(後述)に沿ってバランスよく評価できる企業に投資せよ。なぜならトータルリターンを重視する以上、トータルでバランスの取れた企業が一番よいからだ。 ・国籍、時価総額、業種等いろんなものを組み合わせて、ポートフォリオを多様化するのはよいことだ。利回りがよいREITや投資組合はポートフォリオ全体の一部にとどめよ。 ・究極のコスト削減は株を、証券会社からではなく、企業から直接買え!手数料は無料だし、場合によっては時価より割安で買える。 ・増配できる企業は、利益成長が出来る企業であり、インフレヘッジにもなるので、インフレにも十分対抗できる。また、投資回収期間(Payback Period)を短縮させてくれる。 コンスタントに「増配」していく企業がかなりの数で存在するのが、かの国の株式会社としての「ど根性」といえそうです。 1926年からそういった企業に投資した場合、トータルリターンの40%が配当によるものだそうです。  これは本とは直接関係ありませんが、初年度に、配当利回りが3%で1株$30ドルの企業の株を100株買って($3000ドルを投資して)、40年保有したときの投資価値を表したグラフです。この企業は年率8%の一株当たり配当金の増配を40年間連続で行うことになっています。 前提として、PERは毎年同じとしていますが、この場合、IRRは配当利回り3%+一株当たり配当の増配率8%=11%になります。 つまり、$3000ドルを年率11%で40年間投資を継続すれば、40年後には約$224,000になるということを意味しています。 このブログでもご紹介していますが、プロクターアンドギャンブルやジョンソンエンドジョンソンはこの類のパフォーマンスを事実、残しています。

この本で参考になったのは、配当利回りにこだわらず、対象企業の財務バランス(成長性、債務の重たさ、そして配当性向)をよく見なさいということを説いていて、独自の指標であるBig Safe Dividend (BSD) Formula を提唱しています。

特にこだわっていたのは配当性向(Payout Ratio)でして、60%以上ある企業は避けたほうがいいと言っています。「健全な配当は健全な利益に宿る」ことを強調している点です。 株価を維持したいがゆえに、赤字配当はもってのほかです。

配当性向以外では、成長モメンタム(売上高、CF、利益等の成長率)、効率性(ROI、ROE等)、株価指標の割安度(PER、PBR等)、負債のレベル、中期的な予測、株価パフォーマンスとなっていて、これらのスコアリングが75点以上といっています(残念ながらスコアリングの基準値は公開されていませんが、彼の主催するサイトの有料会員となれば公開してくれるらしい) ただし、今現在の「推奨銘柄」はいくつか掲載されています。 アボットラボラトリーズ、アフラック、オートマチックデータプロセッシング、コナグラ、ゼネラルミルズ、ジョンソンエンドジョンソン、ケロッグ、キンバリークラーク、マクドナルド、ペプシコ、P&G、トラベラーズなどが挙がっていました。総じて設備投資がそれほど必要でない企業といえそうですね(巻末にもっといっぱい掲載されています)。

米国外企業では、アストラゼネカ、チャイナモバイル、インフォシステクノロジー、ノバルティス、ペトロチャイナ、サノフィアベンティス、SAP、ユニリーバ等をあげていましたが、残念ながら日本企業は1社も彼のお眼鏡にかないませんでした(キヤノン、花王、資生堂ぐらいは入れてくれてもいいのに)。

配当利回りが高いという理由だけで、買うのはよくないといっています。REITなどは90%以上の配当性向がありますが、少し業績が悪化すると、大きく減配となるので、ボラティリティが大きいといっています。また、2008年のような惨事では大きく価値を毀損しましたので、ポートフォリオの中でも限られた数にしなさいといっています。

そして、コストを最小限に抑えるため、株は証券会社ではなく、発行企業から直接買えといっています。 企業の中には時価から5%ディスカウントして株を売ってくれる企業もあるようでして、手数料不要で安い良質の企業の株を買えるので、かつ、簡単にDRIPしてくれるので、彼はこれの活用を非常に強調していました。

P&Gのホームページを見たら確かに「P&G Shareholder Service Program」というのが公開されている。 Shareholder Investment Program (SIP)

もっとも、企業から直接株を買う場合のデメリットとして、売買記録は自前で記録しなければならない点(証券会社のように明細票を作ってくれない)、売買が機動的ではない(買値、売値は企業側の事務のタイミングに委ねられるなど、オンライントレードに慣れた人だと、指値が事実上不可能な点などが挙げられていました。 日本人は結局ドル建ての小切手等を会社に送付しなければならないので、面倒くさい点が気になりました。 両替コストが結局同じなら、Firstrade証券にお任せするのでいいような気がしました。

本自体は、ある程度理解している内容なので、読みやすく、すぐに読み終えることが出来ました

この本を読まなければ、DRIPが出来ない、というわけでもありませんので、お勧め度はそれほど高くはありませんが、何を買えばいいのかのスクリーニングには役立つかもしれません。 (配当性向60%以上の企業を避けるように記載されていますが、フィリップモリスとアルトリアのマルボロ兄弟はそれぞれ65%と75%なので、Not Always だと思います)。

日本人が外国株をドル建てで行う際の為替リスクですが、日米の長期金利の格差は平年では2.5%から3%です。これがそのまま年間の円高率になります(為替は理論上、二国間の金利差で決まる)。年間3%以上、増配する企業に投資すれば、理論上、為替はそれで解決できます。 プラザ合意から、円高は3倍(240円→80円)になりましたが、ダウ平均は約10倍になっています。 為替や国籍に関係なく、株主リターンに熱心な企業に投資していくことが、長期投資の近道だと思います。

応援よろしくお願いします。

お気に入りの記事を「いいね!」で応援しよう

[投資一般] カテゴリの最新記事

|