|

|

|

カテゴリ:ポートフォリオ分析

Annaly Capital Management(NLY)という銘柄に追加投資しました。 アメリカのREITの一つですが、投資対象を実物不動産ではなく、Mortgage Backed Security(MBS)に特化しているので、通称M‐REITとも呼ばれています。

MBSと言えば、悪名高いサブプライムバブルの元凶の一つでもありますが、元々は住宅ローンの債権をまとめて証券化して投資家に売却することで、銀行等の金融機関の資金の流動性を高めることを目的として作られた仕組みです。アメリカ人はあまり銀行預金をしてこなかったので、貸し出し超過になりがちな金融機関を支援する目的でした。

一方、投資家のほうにも長期的に安心して、少しでも高利回りの投資が出来る商品をペイスルー(投資ビークルには税金を課さない仕組み)で、クーポン収入が得られる(住宅ローンですので、正確には利息収入とともに元本回収が出来て、回収した元本を次の投資機会に振り向けられるため、満期まで資金が寝てしまう債券投資より柔軟性が高い)商品とでした。

NLYの投資するMBSは、ここ数年間エージェンシー債と呼ばれる、ファニーメイ、フレディマックの保証付きMBSが大半です(ただし規約上は総資産の25%まで、投資適格級の他の資産を保有してもよい)。

ファニーとフレディは米国政府の事実上の保証が付与されていると言われており、今回の金融危機でも、物議を醸し出しているものの、米政府は相次ぐ増資で経営を支えています。

一般金融機関が住宅購入者にローンを提供した後、彼らから保証を取り付け、その後MBSで売却するというのがよくある仕組みです。つまり、投資家に対し間接的に住宅ローンの債務不履行を国が保証するような仕組みです(債務者には一定以上の信用力がいる)。

これまでアメリカでは住宅価格が右肩上がりだったので、債務超過による実質損というのはほとんど表面化していませんでした。したがって、国が住宅ローンの最終デフォルトの尻拭いが出来たのです(したがってこのまま住宅価格が下落すると、このシステムの根幹が揺らぐことになり、これを阻止すべく政策が打たれているものの、現時点では実効性が上がっていないという課題がある)。

ただ、今尚一般的に投資家サイドから見た場合、エージェンシー債のデフォルトリスクはない、安全な投資対象となります。保険会社や地域金融機関、年金基金等にこれまでは買い支えられてきました。日本の為替介入資金、すなわち外貨準備金の一部もMBSを買っていると言われています(事実上の「親方星条旗」ですから)。これからはFRBが買い支えそうですが・・・。

前置きが長くなりましたが、 Q1:なぜ投資したのか? A1:配当利回りが高いから(現在14%~15%)。

これをDRIP(配当金自動再投資)することで、株価の複利効果を得るのではなく、株数の複利効果を得ることで総資産の拡大を図ることがねらいです。

仮に株価も配当もずっと同じならば、毎年15%(正確には配当の税引き後なので12%)の株数の増加が複利で発生するため、IRR12%の普通株投資と同じ目的が得られることになります。 もっともREITですから、配当はその時の収益次第で株価もその時の相場次第ですが、これは普通株でも同じことです。

但し、ITバブルとリーマンショックの2回のバブル崩壊にもかかわらず、トータルリターンは目を見張るものがあります。(Fact Sheetより)

上記は2000年から、配当金の再投資を行った場合のトータルリターンの図ですが、11年で6倍!(IRRに引きなおすと17.7%!!)。2005年からですと18.8%とバブル崩壊の申し子のようなリターン。

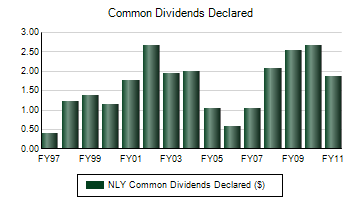

但し、よく見ると05~06年の金利引き締め時期は大きく下落しています。一方、ITバブル崩壊時と今回の金融危機の時期の金融緩和時期は大きくリターンが上がっています(ある程度S&P株価指数と小さな逆相関があるようにも見えます)。  配当金(これは1997年の上場以来の推移)も金融引き締め時期に下落して、緩和時期に一気に大きくなる傾向にあります(もっとも後述するレバレッジとも関係があると思いますが)。

Q2:なぜ高利回りなのか? A2:レバレッジをうまく活用しているから。

これがこのREITのビジネスモデルになります。

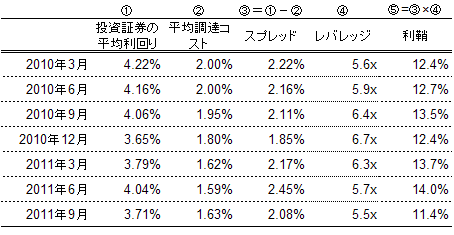

1 はMBS等の加重平均利回り、2 は通常はMBSを担保に入れることにより、短期で何度も借り換えが出来る前提のRepoという短期資金(1ヶ月~12ヶ月、1%未満のはず)に金利スワップ(変動金利を受け取り、固定金利を支払う)を加えると、2%近いコストになるそうです。なお、スワップでカバーされる借り入れ元本はおおよそ45%程度とのこと。 4 は株主資本に対する借入金の倍数で、10-K(有価証券報告書のようなもの)には8x~12xがこのリートの想定レバレッジである、と記載されていますので、現状の5.5x~7.0xというのは金利上昇リスクを経営陣は警戒しているといえそうです。

なお、証券取引以外にこのREITは子会社がいくつかあり、子会社の利益もREITのペイスルーが適用されるので、実際の利回りが 5 以上になります。

Q3:そんなにおいしい取引なの?(留意点) A3:投資家がもっとも警戒すべきリスクは金利リスクです。

投資商品にはリスクがつきものです。この商品は株式市場に上場されていながら、その本質は債券投資に限りなく近いと個人的には思っています。 債券投資といっても、そのクレジットリスクは、「親方星条旗」といってよく、事実上ないといえるでしょう(ホンマか?)。 債券投資の第二の敵は金利です。債券は、金利が上昇すると価格が下落します。今回のEU危機のイタリア国債、ギリシア国債でその恐ろしさを知ったところでしょう(ギリシアはたしか20%のクーポンでも価値が半額程度になったはず)。

アメリカの信用不安がエスカレートして、金利が急上昇した場合、REITの株価は暴落する可能性があります。さらに金融システムが混乱して、REPOファイナンスが受けられないとか金利スワップのカウンターパーティーリスクとかの 「金融非常事態」 とか 「フィナンシャルアルマゲドン」 の再来も無いとは言い切れません。

景気が急回復して、金利上昇した場合も同様のことが言えます。

前者はともかく(個人的には何とか大丈夫と思っている)、後者は経済全体にはよい兆候なので、住宅ローン金利も上昇するでしょうから、スプレッドは半年ぐらい時間が必要かもしれませんが、一定値をキープできると想定されます。

スプレッドそのものが安定していれば、金利は高くとも低くとも本質的な商品特性には関係がないので、一番重要なのは金融政策の転換点で、金利が大きく動くときに価値が大きく変動する商品だと考えています。

一方、ウワサされるQE3ですが、本命はFRBによるMBSの購入です。この場合、金利は低下が予想されます(住宅取得を刺激するため、金融政策でローン金利を下げようとするから)。短期金利の下げは限界があるので、スプレッドが縮小し、投資家はこのREITから敬遠することが予想されます。 しかし、金利の低下は証券価値の上昇要因にもなります。つまり、含み益が出来る(結局配当利回りにはニュートラルになるのではないかと考えている)。

金利リスク以外では、早期返済リスクがあります。アメリカの住宅ローンの大半は固定金利ですので、仮にQE3でMBSを購入となれば、借り換え意欲が出てきて、高い金利のローン残高が急減します。回収した資金を再投資したくても、次のMBSは金利が低くなっており、前回ほど利鞘が取れなくなります。一種の機会損失といえるでしょう。

ただ個々のこういったリスクはREITの運営者にお任せする以外にありません。その点でNLYはM-REITの中ではもっとも老舗で保守的な運営と評価されています。

このように、やや見通しが難しい商品でもあるため、ポートフォリオのスパイス程度の小さなポジションで(2~3%を限度)、「次の不景気」までは臨みたいと思います。

応援よろしくお願いします。 お気に入りの記事を「いいね!」で応援しよう

[ポートフォリオ分析] カテゴリの最新記事

|