以前の日記で、

配当性向は低いほど良い

と題して、一般的にイメージされていることと逆の効果がある指標を取り上げたのだけど、

今回は第2弾として、前回コメント欄で予告した「ROE(自己資本利益率)」を取り上げたい。

前回、”株式投資を始めてしばらくすると、色々な指標を使って銘柄を選んだほうが良いのではと思うようになる。” と書いたのだけど、

理詰めで考えていく人などは、必ずと言ってよいほど、「ROE」に行き着く。

ROE = 純利益/自己資本×100(%) = 1株利益/1株純資産×100(%)

で、”株主から預かった資産をどれだけ効率的に回しているか” と解釈できる指標であるため、株式会社または株式投資の真髄を体現する指標のように見える。

実は、それが大きな落とし穴で、「ROE」を重視して銘柄を選んでも、なかなか良い成績には結びつかないようなので、今回はそのあたりのことを。

1.日経新聞がようやく書いた”不都合な真実”

今年の1月から、新しい株価指数として、”JPX日経インデックス400”が登場。日経新聞社と東証等が共同開発したもので、

”資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした、「投資者にとって投資魅力の高い会社」で構成される株価指数”という触れ込みで、ROEなどを重視して構成銘柄を選ぶとのこと。

そのせいもあってか、今年に入っての日経新聞の”ROEキャンペーン”はすさまじく、

・世界の中で日本の株価が低迷しているのはROEが低いからだ とか、

・高ROE重視がこれからの投資の流れ

といった記事を繰り返し載せていた。

前者については、一面の真理だなとも思うのだけだ、

後者については、かなり眉唾だな。私が20年以上株式投資をしていて、ROE重視で大きな成果を出している日本株ファンドや個人投資家にはお目にかかったことが無いなー とか思っていたところ、

7月4日の朝刊のスクランブル欄で、

「ROEの呪い破れるか」という記事を掲載。

記事全体としては相変わらずのROE礼賛で、

"(ROE重視の「JPX日経インデックス400」が、4月から年金積立金管理運用独立行政法人(GPIF)にベンチマークとして採用され、)TOPIX連動からJPX日経400連動に約1.5兆円の資金を移したと推計"

とか、

"海外投資家が「JPX日経400買い」に動くのは合理的な投資行動にみえる"

とか書いているのだけど、

一方で、日経新聞にとって”不都合な真実”である、以下の点にも触れている。

”実は、機関投資家の間では「高ROE投資が日本では機能しなかった」という経験則が語られている。”

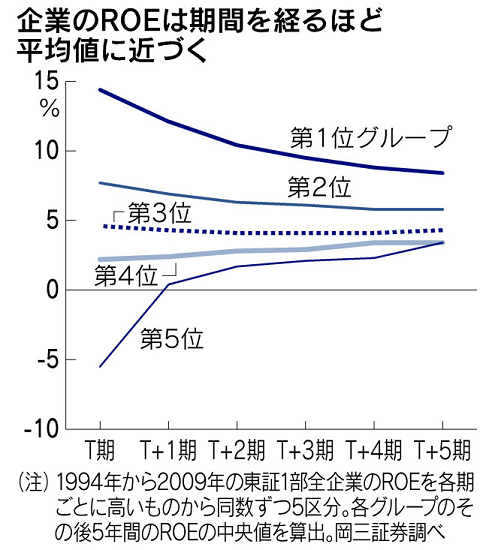

”高ROE企業のROEは期間を経るごとに下がりやすく、逆に低ROE企業のROEは上がっていく。”

という、実践的な投資家にとっては至極常識的な話なのではあるが。

ちなみに、以下が岡三証券栗田昌孝氏による過去20年の分析結果とのこと。

で、記事の最後では、

”(高ROEを維持する企業も少数ながら存在。「JPX日経400」で日本の資本効率を上げ)「呪い」を打ち破り、高ROE企業の裾野が広がれば、日本の株式市場はより魅力的なマーケットになっていくだろう。”

と結んでいて、過去はともかく、今後はROE重視が報われるだろう的ニュアンスなのだけど、

2.ROEを重視しての銘柄選びの際の構造的な落とし穴

銘柄選びでのROE重視が報われないのは、”たまたま”ではなく、この指標に内在する構造的な問題がある。

おそらく、銘柄選びでROEを重視するのは、企業の収益性を重視して比較していく際のこと。

そういう場面を想定して、

業種、会社の規模、売上高、時価総額(株価)、純利益(1株利益)、PERが同等で、ROEが大きく異なっている場合、

ROEが高いことはプラスの評価とはならず、ROEの低いほうを選ぶのが無難。

例えば、

総資産 売上高 経常利益 純利益 時価総額 1株利益 株価 PER ROE

A銘柄 100億円 100億円 10億円 5億円 50億円 50円 500円 10倍 25%

B銘柄 100億円 100億円 10億円 5億円 50億円 50円 500円 10倍 10%

これは、断然、B銘柄が魅力的。

3.内部留保の薄さがROEを押し上げる

上の例の種明かしをすると、自己資本、1株純資産、PBRといった指標を追加すると一目瞭然となるのだが、

1株純資産 = 1株利益 / ROE(%) × 100

自己資本 = 純利益 / ROE(%) × 100

なので、自己資本、1株純資産、PBRを計算すると、

総資産 売上高 経常利益 純利益 時価総額 1株利益 株価 PER ROE 自己資本 1株純資産 PBR

A銘柄 100億円 100億円 10億円 5億円 50億円 50円 500円 10倍 25% 20億円 200円 2.5倍

B銘柄 100億円 100億円 10億円 5億円 50億円 50円 500円 10倍 10% 50億円 500円 1.0倍

ROE = 純利益/自己資本×100(%) = 1株利益/1株純資産×100(%)

という算定式なので、ROEには、”利益の大きさ”と”内部留保の薄さ”が同時に効いてくる。

上記は、内部留保の薄さが効いてしまった例。

単純化すると、B銘柄が1株300円の臨時配当をしたら、A銘柄になるという関係。それだけの余力のあるB銘柄の方が投資対象としては断然魅力的。

もしくは、新規事業に参入するといったときに、B銘柄は手持ち資金で対応できたとしても、A銘柄の方は増資が必要になる可能性もある。

将来どちらが株主に報いることができるかといえば、B銘柄。

4.高ROEと低PBRの選択

ROEの算出式をもう少し変形していくと、

ROE = PBR / PER ×100(%) となる。

ようするに、高ROEを重視するということは、PERを一定としたときに、PBRの高い銘柄を選ぶということ。

低PBRを重視する投資では長期に大きく成果を出している人も結構いるので、前記はあまり良い選択ではないように思う。

一方、PBRを一定としたときには、低PERの銘柄を選んでいることになるので、こちらの方が良さそう。

なので、どうしてもROEを重視したい方には、ROEとPBRを併用することをお奨めしたい。低PBRでかつ高ROEの銘柄を選ぶというような。

もっとも、普通に低PBR、低PERの銘柄を選ぶのと同じ結論に至るのではあるが。

5.高ROE経営のまやかし

ROEを高くするには2つの方法がある。

1つ目は、分子のほうの利益を拡大する方法。困難が伴うだろうが、会社の価値を上げるためには不可欠な道。

米国のバフェット銘柄など、こちらの道で、高ROEを保っている会社は私も大いに評価したい。

ただし、ROEなどというややこしい指標を使わなくても、利益の伸びを観察していれば十分発掘可能だし、ROEを噛ませない分だけよりシンプルに評価できると思うのだけど。

もう1つは、分母のほうの自己資本を小さくする方法。大規模自社株買いをするとか。

短期の需給で一時的に株価が上がるだろうし、1株利益が増える分だけ中期の株価にも好影響があるかもしれないが、会社の価値自体は上がらない。

後者の手法で高ROEを実現することは簡単だけど、弊害が大きい場合も多いように思うので慎重にやって欲しいのだけど、(自社株買いの弊害については、機会があれば取り上げて見たい)

経営者が大量のストックオプションなど割り当てられていると、目先の株価を気にして誘惑にかられるかも。

6.感想など

もっともらしい理屈を並べれば仕事をしていることになる評論家とかアナリスト御用達の指標が”ROE”、と思っている。

また、もし本当に、ROE重視で大きな結果を出している投資家(機関でも個人でも)がいれば、お目にかかってみたいものだ。