|

|

|

カテゴリ:へそまがり流投資手法

ㅤ今回は、私の近頃お気に入りの投資法について。増収減益の企業の中にこそ、お買い得な銘柄が潜んでいるのでは、といったものです。

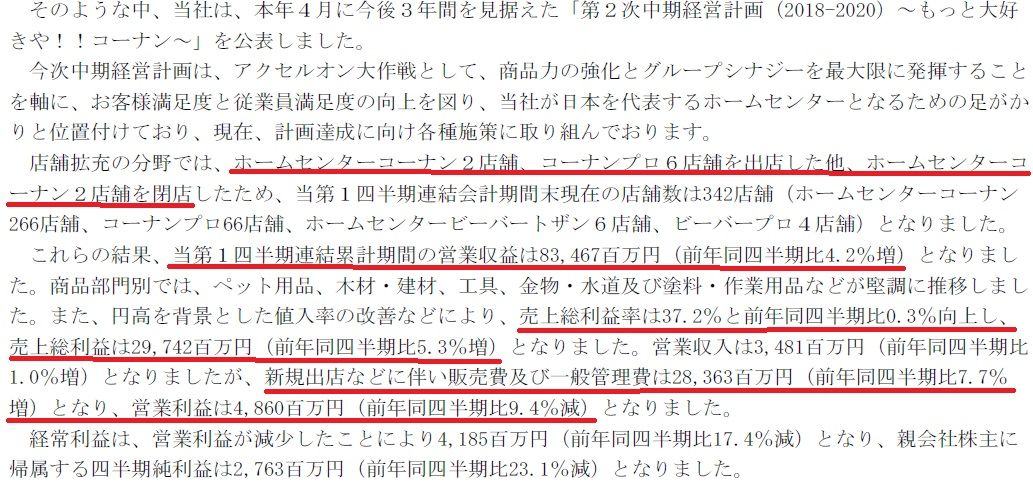

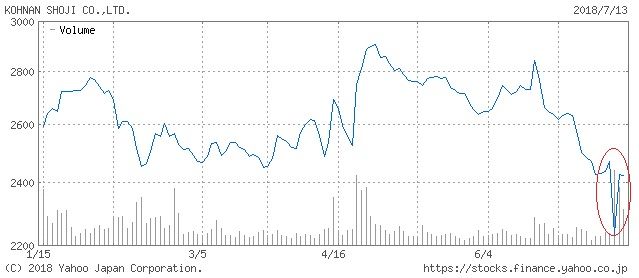

1.一般的な感覚では ㅤ日本が不動産価格崩壊・不良債権問題などバランスシート不況で苦しんでいた1990年代後半以降、集中と選択の”減収増益”こそが最も素晴らしいという価値観が広がっていったと思います。 当時の流行の感覚では、良い決算とは、 減収増益 > 増収増益 ≧ 減収減益 > 増収減益 という感じだったのではないかと。ともかく不採算または採算性の低い事業を切り捨ててスリム化することこそが企業のやるべきこと、と。 そういった感覚は今でも残っていて、株価の反応などを見るにつけ、 増収増益 > 減収増益 > 増収減益 ≧ 減収減益 といった感じで、ともかく利益に重きがおかれているように思います。 2.増収なくして成長なし 一方、私は最近、企業の成長には増収こそがもっとも重要なんではないか、と思うようになりました。 利益率の改善による増益には限界があります。また、世の中の相場以上に利益率の高い事業分野には新規参入が相次ぐかもしれません。 そうではなく、ほどほどの利益率で事業を拡大していく形の方が、企業の中長期的な将来に期待ができるのではないか。 で、将来的に増収を続けていくためには、設備投資をしたり先行的に人件費を増やしたりと、一時的に減益の時期があるかもしれません。 なので、最近の私の価値観では、 増収増益 > 増収減益 > 減収増益 > 減収減益 といった感じかと思います。 3.将来につながる増収減益企業を探せ このうち、増収増益が一番なのは一般的な見方と変わりませんので、銘柄選択の役には立ちません。 一方、増収減益については、一般的には評価が低めなのに対して私は中長期的な視点では有望な場合があるので、銘柄選択(お値打ちのものを安く買うという意味)の役に立つかなと思います。 もっとも、増収減益でも内容の悪い増収減益も多い(例えば、小売業で既存店の業績が悪いのに新規出店や買収で増収を確保したなど)ので、個別の吟味が大事です。 ポイントは、減益が、将来につながる経費増などによる一時的なものかどうか。 最近は、株式市場も条件反射的に動くことが多いので、想定以上に減益ということになれば理由の如何によらず下がることが多いように思います。 そこに妙味があるのでは、そういう風に妄想しています。 反対に、増益企業でも一般管理費を圧縮してなんとか増益を確保したというような銘柄は、そろそろ売り時かもしれません。 ※ここから先は、ポジショントーク成分が多いので、注意して読んでください。 4.事例1-コーナン商事 最近の例では、7月10日に第1四半期決算を公表したコーナン商事。 (参考) ○第1四半期決算短信*平成31年2月期(会社Web) 増収減益でした。  この決算で、翌日、一時的に10%以上株価が下がったんですね。 だけど、この減益は決算短信によれば、新規出店などによる販売費・一般管理費の増によるもの。  また、月次売上を見ても、既存店の売り上げは順調に推移しています。 (参考) ○月次売上動向(会社Web)  ちゃんと、売り上げは伸びてますし、既存店も順調です。 新規出店などで減益とはいえ、 まあ、良い決算とは言えないかもしれませんが、ダメな決算ということもないなと感じます。 これで、PER30倍とか成長を大きく期待されている銘柄であれば下がるのも分からなくはありませんが、コーナン商事のPERは10倍割れ。 そんな、株価水準的に見てさほど成長を期待されているわけでもないはずの銘柄が、この決算で10%以上も下げた。 これは、お買い得なタイミングではと思いました(なので、買増しました)。 そうしたところ、同様に感じる人が多かったのか、翌日にはほぼ元の株価まで回復してくれました(そんなに早く戻るとは予想外でしたが)。  このコーナン商事の今回の株価の動きは、増収減益企業に妙味があったケースだと思います。 ちょっと長くなりましたので、今回はこのあたりで。 次回に、もう1事例(こちらは、まだ株価的に報われてない銘柄)を書きたいと思います。 ※上記は、ポジショントーク的成分満載の独断と偏見による記述。 ※投資は、損しても得しても自己責任で! ※同様の分野のランキング。優良ブログが見つかるかも にほんブログ村 お気に入りの記事を「いいね!」で応援しよう

Last updated

Jul 14, 2018 05:15:48 PM

コメント(0) | コメントを書く

[へそまがり流投資手法] カテゴリの最新記事

|