|

|

|

カテゴリ:ひろひろり。IR

2010年度半期(2011年3月期)(自:平成22年4月1日至:平成22年9月30日) 2010年度(2011年3月期)半期決算

2010年度(2011年3月期)通期業績予想

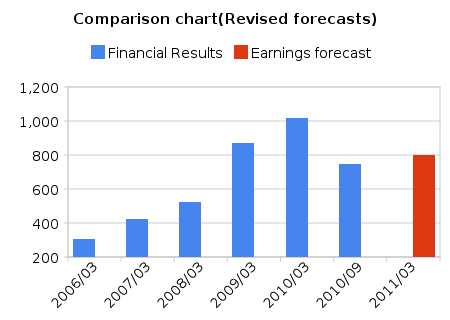

キャッシュフロー

2010年半期投資運用成績(2010/10/08現在)

緊急再生計画期間(自:平成22年9月17日至:平成23年9月30日) 2010年9月17日に緊急再生計画を策定しました、予定再生期間は2012年3月期の半期2011年9月末で計画しております。 期間は2010年9月17日から2011年9月11日までとする、現状では充分に達成することが可能と思われます。(上記リンクをご参照願います。) 1.2011年3月期決算時に「預貯金・生保積立金と投資運用配分」の比率を6:4~7:3まで修正する、9月17日から9月30日までに概ね達成出来、現在の比率は6:4である。 2.再投資倍率を9月17日時点の163%から300%付近へと回復していくこと(9月30日現在で178%) 3.損益分岐点を重視する運用を中心に財務バランスを整えていくこと、目標所得ベース60%確保・キャッシュフローベース75%確保とする。 1.金融資産は大幅に減益となり、前年比76%となる。 2.投資運用は前年度比較しマイナス266.91%で「前年比の3倍弱の損失金額」を記録した。 3.危険指数0.961・安全指数1.040と「前年と比較して4倍強の大幅なリスクが出現した」財務バランスの脆弱さが出現した。  金融資産は前年度と比較して1/4の減益を記録し財政基盤は「危険水域に達する状況」となりました。投資運用資産に比重を置いた財務基盤の潜在的リスクが出現した結果となりました。 金融資産は普通・定期預金資産・株式投信資産・生保積立金の3項目に区分され表示してます金額は記入せず百分率で表示しております。 今年度は「前年度にて危惧していた株式投信資産の比率の拡大によるリスクが出現した」と言えます。 2010年9月17日に「再生計画」を策定し資金バランスの洗い直しに取組んでます、当面の目標であった「株式投信資産」の比率を40%以下「普通・定期預金資産」の合計が全体の比率の40%の比率を達成しました。 財務バランスは綺麗な均等配分に修正できたため、良い意味でスタート地点に立てると思われます。 危惧していた投資運用先の失敗による損失はグラフの通りです、損失は前年比3倍強の損失となりました。 前年度の投資運用金額の比率変更を先送りにしたため「目に見えないリスクが噴出」したといえる。 1.給与現金等 昨今の人件費削減の厳しい中、給与昇給等厳しいものであり・節約・合理化を昨年度以上に努め投資金額に預貯金をシフトしている状況であります。 2.不動産投資 所有マンションは昨年度に賃貸借契約の更新も完了し安定的に資金確保が出来ている状況であります、解約等が発生した場合は金融資産に影響が発生する可能性はあります。 3.生保積立金 順調に積立金が推移しております、解約等無いように努めたいと思います。 4.株式・投資信託等 2007年8月より株式投資を開始しております、半期にて運用先の失敗と自らの指図のミスが重なり未曾有の損失が発生しております、但し、資産構成比の改善が順調に向けば「問題の無い領域」までクリアできると思います。 5.キャッシュフロー 営業CF(給与・不動産・株式)は再投資金額の減収が影響し前年比マイナス26.18%と理想的な伸びを記録しました。投資CF(不動産・株式)は半期最終月である9月に資産の見直しを図り、前年比プラス3.09%を記録しました。財務CF(住宅ローン)は今年度は借入れが発生してないため0%となります。 6.業績予想 業績予想は、大幅な下方修正を強いられ、2008年度(2009年3月期)の基準に修正しております。 長文で大変だったと思いますが、最後までお読みいただいた方々・BLOGをお読みになって下さる方々に「感謝の意」を示すと共に油断せず慢心せず・欲を張らず「働きながら資産運用」を継続していく所存であります。 ※個人資産のため金額開示は不可能であり、下記算出方法の百分率並びに指数で表示します。 ※決算・投資運用成績を時価会計方式に標準化 ※金融資産指数1は2000年3月末の金融資産から現在の決算基準日の時価金融資産倍数 ※金融資産指数2は2000年10月末の金融資産から現在の決算基準日の時価金融資産倍数 ※投資運用成績は2007年8月10日に投資した金額を基本投資額とする。 ※総投資倍率は再投資配分のため100以下が標準値 ※総投資倍率の算出計算は(株式+投資信託の総時価額)/(総投資額)×100 ※再投資倍率の算出計算は(再投資額時価額-基本投資額)/(基本投資額)×100 ※運用危険率の算出計算は(基本投資額)/(株式+投資信託の総時価額)×100 ※運用危険率・危険指数は数値が高い時が安全指数は数値が低い時が危険 ※危険指数の算出計算は(運用危険率)/(総投資倍率) ※危険指数限界値は1(1を超えた時の資産は概ね50%超える損失) ※安全指数の算出計算は(総投資倍率)/(運用危険率) ※安全指数限界値は1(1を割込む時の資産は概ね50%超える損失) お気に入りの記事を「いいね!」で応援しよう

最終更新日

2010.10.08 20:28:02

コメント(0) | コメントを書く |