Wall Street’s new asset class:

Will Grayscale survive the Bitcoin ETF era?

ウォール街の新資産クラス:

グレースケールはBTCのETF時代を生き残るのか?

Grayscale has a “massive” head start, but will the Wall Street firms like BlackRock and Fidelity soon overtake GBTC?

グレースケールは「大幅に」先行するスタートを切っていますが、ブラックロックやフィデリティのようなウォール街の企業はすぐにグレイスケールビットコイントラスト(GBTC)を追い抜くのでしょうか?

ANDREW SINGER

アンドリュー・シンガー

January 31, 2024

2024年01月31日

For years, institutions seeking Bitcoin exposure went to Grayscale Investments, with its more than $28 billion in BTC assets under management (AUM) dwarfing its closest competitor several times over.

長年にわたり、ビットコインへの露出を求める機関投資家はグレースケール・インベストメンツを利用しており、280億ドルを超えるBTCの運用資産(AUM)は、最も近い競争相手を数倍も小さく見せていました。

All that changed on Jan. 11, when 10 firms launched spot Bitcoin exchange-traded funds (ETFs) in the United States for the first time after finally securing approval from the U.S. Securities and Exchange Commission (SEC). The firms included Grayscale, which converted its decade-old Grayscale Bitcoin Trust (GBTC) to an ETF.

米国証券取引委員会(SEC)の承認をようやく確保した後10社が米国で初めて現物ビットコイン上場投資信託(ETF)を立ち上げた1月11日に、すべてが変りました。企業たちには、10年前のグレースケールビットコイントラスト(GBTC)をETFに変換したグレースケールが含まれていました。

Jan. 11 was a singular moment, not only for the crypto world but also for Wall Street. “It’s rare you get a new asset class into the lexicon of ETFs,” Todd Sohn, ETF strategist and managing director at Strategas Asset Management, told Cointelegraph. “We had equities back in 1993, bonds in 2002 and gold in 2004.”

1月11日は、仮想通貨の世界だけでなく、ウォール街にとっても特別な瞬間でした。「ETFの用語集に新しい資産クラスが入ることはめったにありません」と、ストラテガス・アセット・マネジメントのETF戦略家兼経営幹部であるトッド・ソーン氏はコインテレグラフに語りました。「1993年には株式、2002年には債券、2004年にはお金がありました。」

But in addition to opening up a relatively pristine asset category to retail investors, Jan. 11 also set off a race. Which of the new ETFs is likely to prevail?

しかし、1月11日は、比較的手付かずの資産カテゴリーを個人投資家に開放しただけでなく、競争の火付け役にもなりました。新しいETFのうち、どのETFが普及する可能性が高いのか?

The Wall Street giants of BlackRock and Fidelity Investments? Or maybe the more crypto-focused asset managers, such as ARK Invest or Bitwise, both of whom gathered more than $500 million in AUM in their first two weeks? Or perhaps incumbent Grayscale, so long unchallenged? It reduced its annual 2% management fee to 1.5% for the ETF launch.

ブラックロックとフィデリティ・インベストメンツのウォール街の巨人たちか? それとも、ARK InvestやBitwiseなど、より仮想通貨に焦点を当てた資産運用会社で、どちらも最初の2週間で5億ドル以上のAUMを集めたのだろうか? それとも、長い間挑戦されなかった現保持者のグレースケールか? それはETFの発売のために、年間2%の管理手数料を1.5%に引き下げたから。

In terms of GBTC versus the others, it has a massive start, noted Sohn, “but if we are to take these first two weeks as any sign, it’s that issuers such as BlackRock and Fidelity are very serious about this product.”

GBTCとその他の比較では、大きなスタートを切ったとソン氏は指摘し、「しかし、この最初の2週間を何らかの兆候とするとすれば、ブラックロックやフィデイテイなどの発行者がこの商品に非常に真剣に取り組んでいるということだ。」と、指摘しています。

Grayscale experienced sizable outflows in the first two weeks following the launches, but even after losing $5 billion in redemptions, it still retained $20.2 billion in AUM on Jan. 26. By comparison, BlackRock had about $2 billion and Fidelity had $1.75 billion at Friday’s closing, with the other ETFs further back.

グレイスケールは、発売後の最初の2週間でかなりの流出を経験しましたが、50億ドルの償還を失った後でも、1月26日時点では202億ドルのAUMを保持しています。これに対し、金曜日のクロージング時点で、ブラックロックは約20億ドル、フィデリティは17億5000万ドルで、他のETFはさらに遅れを取ってています。

Still, is GBTC likely to keep its enormous lead over the TradFi asset managers through the coming year?

それでも、GBTCは来年もTradFi資産運用会社に対する圧倒的なリードを維持する可能性が高いのだろうか?

And in the longer term, will we look back at Jan. 11 as a sort of changing of the guard, when blockchain startups and crypto-focused firms began to be swallowed up by Wall Street’s leviathans?

そして長期的には、1月11日を振り返ると、ブロックチェーンの起業家や仮想通貨に特化した企業がウォール街の巨大企業や金融機関に飲み込まれ始めた、一種の衛兵交代のようなものとして見ることになるのだろうか?

An industry hangover?

業界の二日酔い

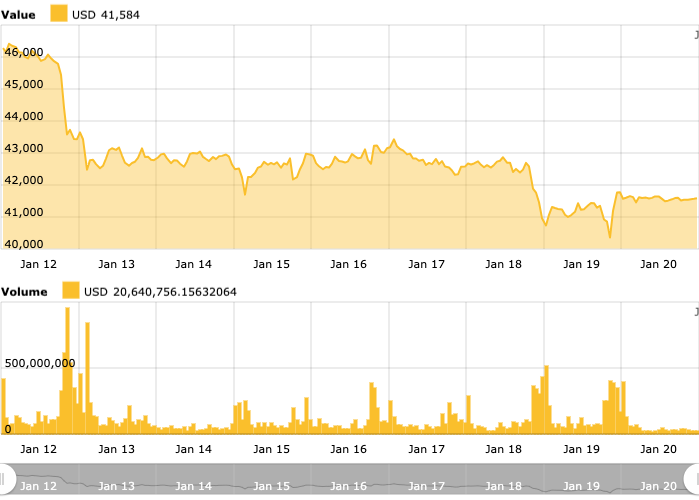

The Bitcoin price fell in the days following its spot ETF debut — by nearly 20% — and raised questions if the crypto industry had perhaps expected too much from the new investment vehicles.

ビットコインの価格は、現物ETFのデビュー後数日間で20%近く下落し、仮想通貨業界が新しい投資手段に期待しすぎたのではないかという疑問を投げかけました。

Bitcoin price fell markedly after BTC spot ETFs launched on Jan. 11. Source: Cointelegraph

ビットコイン価格は、1月11日にBTC現物ETF発売後、著しく下落。出典:コインテレグラフ

On Jan. 23, for instance, JPMorgan analysts said that the “catalyst in Bitcoin ETFs that has pushed the ecosystem out of its winter will disappoint market participants.”

例えば、JPモルガンのアナリストは1月23日、「エコシステムを冬から押し出したビットコインETFの触媒は、市場参加者を失望させるだろう」と述べました。

Was too much being asked from the spot Bitcoin ETFs?

現物ビットコインETFから、あまりに多くが求められすぎていたか?

“I would just keep in mind that the underlying Bitcoin had a huge run-up prior to these fund launches,” said Sohn, “so a pause isn’t terribly surprising.” By Jan. 29, Bitcoin had recovered some, nosing above $43,000 in the afternoon.

「これらのファンドの立ち上げ前に、基礎となるビットコインが大幅に上昇したことを念頭に置いておく必要があります。したがって、一時停止はそれほど驚くべきことではありません」とソン氏は述べています。1月29日までに、ビットコインはいくらか回復し、午後には43,000ドルを超えました。

“Gold [in 2004] traded sideways for a short time frame before lifting off again,” Sohn added.

「金は、(2004年) 再び上昇する前に、短期間横ばいで取引された。」と、ソン氏は付け加えました。

In fact, the first gold ETF gathered more than $1 billion in assets in its first three days, starting Nov. 18, 2004, “which sealed its place in history as the fastest an ETF has ever attracted that level of assets,” according to Institutional Investor.

事実、最初の金ETFは、2004年11月18日に開始して最初の3日間で10億ドル以上の資産を集め、「ETFがこれまでにそのレベルの資産を引き付けた最速として歴史にその地位を確固たるものにしている。」と、機関投資家は述べています。

The SPDR Gold Trust ETF (GLD) “revolutionized gold trading,” and three years later, it had $10 billion in AUM.

SPDR金トラストETF(GLD)は「金取引に革命をもたらし」、3年後には100億ドルの運用資産を保有しました。

But to Sohn’s point: In the first half year after GLD’s launch, from October 2004 to April 2005, its price barely budged on the New York Stock Exchange.

しかし、ソン氏の指摘によれば、GLDの発売後の最初の半年間、2004年10月から2005年4月まで、その価格はニューヨーク証券取引所でほとんど動きませんでした。

Depressing the price of BTC?

BTCの価格を押し下げる?

Returning to the present, overall outflows from GBTC and the other nine ETFs are already ebbing. They were positive on Jan. 26, the first time in seven days.

現在に戻ると、GBTCと他の9つのETFからの全体的な流出はすでに減少しています。1月26日には7日ぶりにプラスとなりました。

“The selling pressure/outflows from GBTC from investors taking profits will eventually slow down as selling in the fund subsides with time,” Peter Sin Guili, assistant vice president of financial services at Manulife Financial Advisers, told Cointelegraph.

「投資家が利益を得るGBTCからの売り圧力/流出は、ファンドでの売りが時間とともに沈静化するにつれて、最終的には横ばいとなるだろう。」と、マニュライフ・ファイナンシャル・アドバイザーズの金融サービス担当副社長補佐であるピーター・シン・ギリ氏はコインテレグラフに語った。

Some runoff was from one-off events, like “the offloading of 22 million shares of GBTC — $1 billion worth in outflows — by FTX’s bankruptcy estate,” added Guili.

一部の流出は、「FTXの破産財団によるGBTCの2,200万株(10億ドル相当の流出)の売却」のような1回限りのイベントによるものだったとグイリ氏は付け加えました。

“I’m unfazed by the GBTC outflows and transfers from Grayscale,” Justin d’Anethan, head of business development, APAC, at Keyrock, a cryptocurrency market maker, told Cointelegraph. “Many people will assume those are negative [news] for prices, but I don’t think that’s necessarily the case.”

「グレースケールからのGBTCの流出と送金には動じない。」と、暗号通貨マーケットメーカーであるキーロックのAPAC事業開発責任者であるジャステイン・ダネサン氏はコインテレグラフに語りました。「多くの人は、それが価格にとってマイナスのニュースだと思うでしょうが、必ずしもそうではないと思う。」

It’s primarily a result of GBTC’s management fee, higher by several factors than most of the other new spot Bitcoin ETFs, with people “exiting the former to simply cycle to the latter,” said d’Anethan.

これは主にGBTCの管理手数料の結果であり、他のほとんどの新しい現物ビットコインETFよりもいくつかの要因で高く、人々は「前者から出て単に後者に移行している。」と、ダネサン氏は述べました。

The structure or value of the underlying product hasn’t changed, after all. It’s simply cheaper to buy BTC in the BlackRock “store” or the Fidelity Investments “store” than from GBTC for now.

結局のところ、根本的製品の構造や価値は変わっていません。今のところ、GBTCからBTCを購入するよりも、ブラックロックの「大型店」またはフィデリテイインベストメンツの「大型店」でBTCを購入する方が単純に安いです。

“The key question — which we don’t know the answer to — is how much more AUM will leave,” Sohn added. “Is there a pain point at which Grayscale lowers its 1.5% fee? This may have huge implications for who reigns as the AUM king.”

「重要な問題は、その答えはわかりませんが、AUMがどれだけ多く残るのかということです」とソン氏は付け加え、「グレースケールが1.5%の手数料を引き下げる問題点はあるか? これは、誰がAUMの王として君臨するかに大きな影響を与えるかもしれない。」と、述べました。

=============================

インターネット・コンピュータランキング

==============================

ネットサービスランキング

==============================